30 de maio de 2024

Vale a pena antecipar a restituição do Imposto de Renda 2024? Veja prós e contras

Bancos possuem uma linha de crédito só para isso, mas lembre-se: é um empréstimo e tem juros

Existe uma forma de receber a restituição do imposto de renda (IR) antes do programado pela Receita Federal? Não, mas pode haver uma confusão aí. Bancos costumam oferecer – e talvez você já tenha recebido alguma notificação no seu app sobre isso – a antecipação da restituição do IR.

Pois é, a antecipação da restituição do IR nada mais é do que um produto de crédito comum. A diferença é que esse financiamento costuma ter juros menores do que as taxas de outras linhas de crédito porque nesta o banco tem garantia de que o valor será devolvido.

Além disso, em vez de pagamentos mensais como nos financiamentos comuns, a antecipação da restituição do IR é paga em parcela única, assim que a Receita deposita o valor na sua conta.

Como funciona?

Funciona de forma bem simples: digamos que o sistema da Receita tenha informado, após o preenchimento e envio da declaração do IR, que a sua restituição é de R$ 500. Mas esse valor só será pago daqui a alguns meses, e você precisa ou quer ter esse dinheiro agora.

Assim, você procura o banco da conta que cadastrou no sistema da Receita para receber a restituição. As condições de contratação desse empréstimo (a antecipação da restituição do imposto de renda) variam de banco para banco.

Assim que aceito, o banco credita o valor na sua conta e você pode usar o dinheiro adiantado como preferir: sacar, transferir para outra conta, fazer compras, investir, enfim.

Lá na frente, quando a Receita pagar a sua restituição (o valor cairá direto na conta bancária cadastrada no sistema), o banco já debita esse dinheiro, mais o valor equivalente aos juros da conta.

Aí que entra um ponto de atenção: como se trata de um empréstimo, o banco também cobrará de você, além dos R$ 500 que ele adiantou neste caso hipotético, juros mensais desse período mais o Imposto sobre Operações Financeiras (IOF).

A alíquota do IOF para financiamentos e empréstimos varia entre 0,38% e 3,38%, mas a cobrança do imposto geralmente já está “diluída” nas taxas de juros previstas no contrato.

Essa dívida, portanto, não será apenas os R$ 500 que o banco antecipou, mas também os juros mensais que incidem sobre esse bolo.

E, quanto mais longe estiver de receber a sua restituição da Receita, mais “cara” essa dívida será. Por isso é preciso pesar bem os prós e contras de contratar a antecipação da restituição do imposto de renda com seu banco.

Quando vou receber minha restituição do imposto de renda?

A fila da Receita Federal vai andar conforme programado no sistema, considerados os seguintes critérios: pessoas preferenciais, a ordem de entrega da declaração e se a pessoa adotou o modelo pré-preenchido ou não.

Os valores são sempre pago em lotes. E o calendário de pagamento das restituições neste ano tem cinco lotes, que começam a ser pagos entre 31 de maio (1º lote) e 30 de setembro (5º e último lote).

Atenção: se não receber até esse prazo, sua declaração provavelmente caiu na malha fina e precisará ser corrigida.

Para saber se vai receber o dinheiro no primeiro lote, o contribuinte precisa esperar o fisco liberar a consulta, o que vai ocorrer amanhã, dia 23 de maio, uma semana antes da data de pagamento do primeiro lote (31 de maio).

Vantagens de contratar a antecipação da restituição do IR

A tomada desse empréstimo pode ser interessante para quem já tem outras dívidas mais caras, como a do rotativo do cartão de crédito, cheque especial ou outras linhas de financiamento em que os juros são bem mais altos.

“Vale a pena antecipar a restituição do IR em dois cenários: quando se tem uma necessidade imediata de dinheiro, como em uma situação emergencial para despesas essenciais, de saúde ou educação; e quando se tem outras dívidas com juros altos, porque aí é possível economizar dinheiro no longo prazo”, explica Fernanda Melo, planejadora financeira com certificação CFP pela Planejar (Associação Brasileira de Planejamento Financeiro). Ela se refere à comparação de uma dívida com outra em relação ao seu custo, isto é, do quanto ela cresce no tempo.

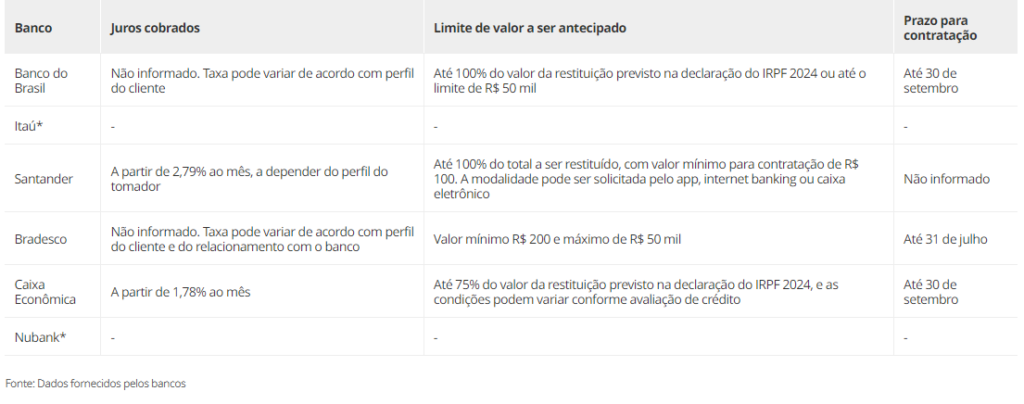

Confira as condições oferecidas pelos principais bancos para contratar a antecipação da restituição este ano:

Condições ofertadas pelos bancos para antecipação da restituição do IRPF 2024

*Procurados pelo Valor Investe, os bancos Itaú e Nubank reiteram que não estão oferecendo antecipação da restituição do imposto de renda deste ano.

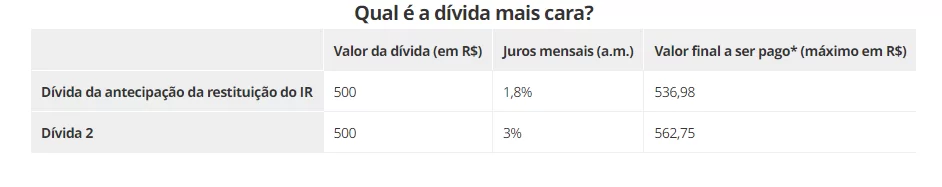

Voltemos ao exemplo de alguém que contratou a antecipação dos seus R$ 500 de restituição agora em maio. Digamos que essa pessoa deixou de pagar neste mês outra conta de mesmo valor (R$ 500), mas sobre a qual incidem juros de 3% ao mês.

Numa linha de antecipação de restituição do IR, um bom pagador pode conseguir empréstimo com juros tão baixos quanto 1,8% ao mês. É esta alíquota que consideraremos neste caso.

A comparação é bem simples nesta situação: a dívida com alíquota de juros mais alta será a mais cara. E aqui cabe uma ressalva: os juros de dívidas são juros compostos, ou seja, incidem sobre o bolo atualizado da dívida e não sobre o valor inicial

*Para o cálculo, foi considerado o período de maio a 30 de setembro, data de pagamento do 5º (e último) lote de restituição pago pela Receita.

“Aconselho que o contribuinte faça uma pesquisa nos bancos. A disputa pelos clientes é tão grande que as taxas de juros cobradas nesses empréstimos flutuam muito entre as instituições financeiras“, diz Reinaldo Domingos, presidente da Associação Brasileira de Profissionais de Educação Financeira (ABEFIN).

A pesquisa pode ser feita na internet, explica o especialista, mas clientes avaliados como bons pagadores, ou seja, que representam baixo risco de inadimplência, podem tentar negociar diretamente com o banco melhorias na proposta (taxa de juros menores, valor maior, parcelamento etc.).

Segundo o levantamento mensal do Procon-SP com os principais bancos comerciais do país, a taxa média de juros para empréstimo pessoal estava em 7,83% ao mês no começo de maio. Já a alíquota na modalidade do cheque especial permanece sem alterações desde fevereiro de 2021, com uma taxa média de juros de 7,96% ao mês.

Riscos de contratar a antecipação da restituição do IR

A data de pagamento do empréstimo é o dia em que a Receita Federal depositar a sua restituição ou a data de vencimento do contrato com o banco, o que ocorrer primeiro. O pagamento é feito de uma só vez, acrescido dos juros cobrados pelo banco no período e IOF.

Fernanda Melo alerta para o risco de atualização do valor a ser restituído após a revisão da declaração pela Receita Federal. Ela relembra que, ao antecipar a restituição, o contribuinte não receberá o dinheiro na data usual, o que pode afetar o planejamento financeiro original.

“Para pedir a antecipação aos bancos, os contribuintes devem ter a certeza de que tudo está correto na declaração entregue ao governo. Caso apresente problemas, ela pode cair na malha fina da Receita Federal e o contribuinte terá que arcar com o pagamento de mais juros e multas”, alerta Reinaldo Domingos, presidente da Associação Brasileira de Profissionais de Educação Financeira (Abefin).

Nos casos de a declaração cair na malha fina, o dinheiro da restituição só cairá na conta cadastrada no sistema depois de resolvidas as pendências com a Receita, o que pode demorar. Ainda pode ser necessário apresentar uma declaração retificadora e acabar recebendo uma restituição menor que a esperada.

Independentemente de se o montante da restituição diminuir, o cliente ainda precisará devolver ao banco 100% do valor tomado no empréstimo.

“Cair na malha fina é mais fácil do que parece, principalmente com a ampliação de cruzamentos de informações pela Receita Federal. Às vezes, a pessoa faz tudo corretamente, como manda o manual, e, assim mesmo, vai parar na malha fina. Isso acontece, por exemplo, quando a fonte pagadora fornece à Receita uma informação diferente da qual liberou para o colaborador“, explica o presidente da ABEFIN.

Domingos lembra que o próprio sistema de entrega do imposto de renda aponta ao contribuinte inconformidades da declaração. Assim, quanto mais cedo o contribuinte entregar e reparar os erros do documento, maior a chance de ajustar inconsistências.

Quando vale a pena?

A planejadora financeira certificada pela Planejar Fernanda Melo lista os principais questionamentos que o contribuinte precisa se fazer (e responder com honestidade) para avaliar se a antecipação da restituição vale mesmo a pena.

Será que é o seu caso?

- Verifique a taxa de juros cobrada pelo banco ou instituição financeira pela antecipação e compare com outras opções de crédito disponíveis.

- Avalie se a necessidade do dinheiro é urgente e se realmente justifica a antecipação.

- Pergunte-se se é possível esperar alguns meses pela restituição normal.

- Calcule o custo total da antecipação e compare com os benefícios de resolver sua necessidade imediata ou quitar dívidas caras.

- Certifique-se de que antecipar a restituição não comprometerá seu planejamento financeiro a longo prazo.

Se quiser assim mesmo. Como conseguir?

O banco irá analisar o perfil de crédito do cliente para decidir se concede a antecipação da restituição, com quais juros e quanto de dinheiro.

Sim, a instituição pode decidir antecipar só uma parte do valor que a Receita estima pagar ao cliente ou até negar o empréstimo, e isso também deve ser levado em consideração.

Na hora de declarar o imposto de renda, será preciso colocar os dados da conta do banco em que se pretende solicitar o empréstimo para o depósito da restituição. Assim, o banco tem a segurança de que receberá o dinheiro repassado pela Receita Federal.

A hora que a restituição cair na conta, o banco automaticamente já pega esse dinheiro e quita o empréstimo. E o devedor não verá a cor do dinheiro. Lembre-se disso!

Se encontrar ofertas melhores para a antecipação da restituição do imposto de renda, mesmo depois de já enviada a declaração, é possível fazer uma retificadora e alterar os dados bancários para a instituição em que solicitar esse crédito.

Fique alerta aos golpes!

Há alguns anos especialistas alertam para a profusão dos golpes disfarçados de ofertas de produtos bancários e financeiros. Na maioria dos casos, criminosos enviam um link malicioso por e-mail, SMS, WhatsApp e Telegram para os contribuintes.

O assunto da mensagem pode ser “Saque Imediato” ou alguma outra vertente do tema. Dentro da mensagem, um texto genérico busca atrair o usuário a clicar no link, que pode ser “Chave de Acesso“. Esse link geralmente carrega vírus que comprometem a máquina utilizada.

O primeiro alerta do advogado especialista em fraudes Afonso Morais, presidente da Morais Advogados Associados, é que a Receita Federal não envia mensagens com links em suas comunicações. O caminho correto para obter informações é pelo Portal e-CAC, com acesso seguro por meio do sistema do Gov.br ou por certificado digital.

Para evitar cair nesses golpes, é fundamental estar alerta a ofertas e contatos pedindo dados pessoais ou oferecendo qualquer produto ou oportunidade de negócio “imperdível”. O advogado especialista em fraudes orienta:

- Desconfie de mensagens não solicitadas: “se receber um e-mail, SMS, WhatsApp ou qualquer outro tipo de mensagem suspeita oferecendo facilidades para obter a restituição, desconfie”, alerta Morais. A Receita Federal não envia mensagens com links para realizar esses procedimentos.

- Verifique a fonte da informação: “sempre confirme a origem da informação antes de clicar em qualquer link. Acesse diretamente o site oficial da Receita Federal ou utilize o portal e-CAC para realizar consultas e obter informações sobre a restituição”, afirma o especialista.

- Não forneça dados pessoais ou bancários: “nunca compartilhe informações confidenciais, como números de CPF, senhas, dados bancários ou quaisquer outros dados pessoais por meio de mensagens ou em sites não confiáveis”, diz Morais. A Receita Federal não solicita esse tipo de informação por e-mail ou mensagem.

- Utilize canais oficiais de comunicação: “sempre que tiver dúvidas ou precisar de informações sobre a restituição do imposto de renda, busque os canais oficiais de comunicação, como o site da Receita Federal ou ligue para os números de contato divulgados em seus canais oficiais”, acrescenta o advogado.

- Mantenha o antivírus atualizado: “para proteger seu computador ou dispositivo móvel contra vírus e malware, certifique-se de ter um bom antivírus instalado e mantenha-o sempre atualizado. Isso ajudará a detectar e evitar possíveis ameaças ao acessar sites ou clicar em links maliciosos”, conclui.

Por Beatriz Pacheco Com Isabel Filgueiras, Valor Investe